Le crowdfunding immobilier permet d’investir dans la promotion immobilière court terme mais s’est aussi développé dans l’investissement locatif long terme. Il est donc possible d’acquérir un bien immobilier à plusieurs, en vue de le louer et de se partager les revenus issus des loyers et la plus-value en cas de revente.

Objectif :

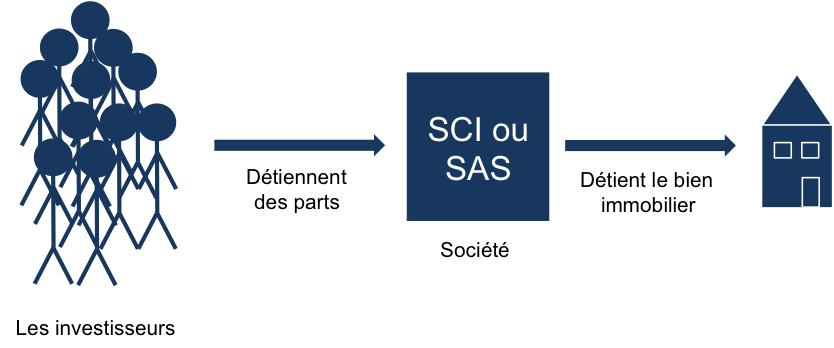

Certaines plateformes de crowdfunding vous proposent d’investir dans des biens immobiliers au travers de Sociétés Civiles Immobilières (SCI) dont vous pouvez détenir des parts : il s’agit d’un investissement immobilier « indirect » parfois aussi appelé immobilier papier.

Les biens sont mis en location, vous touchez des revenus issus de loyers au prorata de votre détention capitalistique et après quelques années, le bien peut être mis en vente permettant de dégager une plus-value éventuelle (tout va dépendre des conditions de marché).

Attention, le montage en SCI est de plus en plus délaissé par les plateformes au profit d’un montage en Société par Actions Simplifiée (SAS) poussé par l’Autorité des Marchés Financiers (AMF) qui ne privilégie pas les SCI, les associés de celle-ci étant solidaires de ses dettes. De ce fait, la transparence fiscale est perdue et le rendement impacté par la fiscalité (voir le paragraphe fiscalité ci-après).

En SCI ou en SAS, en tant qu’associé, vous serez invités à participer à l’assemblée générale ordinaire qui a lieu tous les ans pour approuver les comptes de la société.

Stratégie :

En langage immobilier, on va s’approcher de la stratégie « core » en visant des actifs très bien placés dans le but d’en tirer les meilleurs loyers. Mais on peut également s’écarter un tout petit peu de cette stratégie en visant un actif situé dans une future zone porteuse et envisager ainsi une augmentation de la valorisation du bien et une plus-value à la revente.

Ici, c’est à vous de réaliser votre propre diversification : chaque actif étant placé dans une société (SCI ou SAS) dans laquelle le risque locatif est « binaire » (on a un locataire et un loyer ou non), il faut investir dans plusieurs opérations pour mitiger ce risque.

Actifs :

On observe plutôt une offre concernant des biens résidentiels et plus occasionnellement en immobilier tertiaire (bureaux, commerces etc.).

Gestion/règlementation :

Les plateformes de crowdfunding doivent être agréées par l’AMF, soyez vigilant quelques acteurs du secteur s’en affranchissent. Pour le vérifier c’est très simple : le logo de l’AMF apparait sur la page d’accueil de la plateforme et/ou la plateforme est référencée sur le site de l’ORIAS.

Les actifs immobiliers quant à eux sont gérés par des agences immobilières, vous n’avez donc pas à vous préoccuper de trouver un locataire ou d’encaisser les loyers.

Marché des parts/actions :

L’acquisition de parts/actions de sociétés portant les actifs se déroule via la plateforme internet selon un processus plus ou moins dématérialisé (paiement et signature en ligne ou envoi de documentation papier). Comptez 500 euros minimum et plutôt 5 000 euros en moyenne pour une part/action.

Pour échanger ses parts/actions, les plateformes proposent de rassembler les offres d’achat et de vente sur une page. La notoriété des plateformes étant faible à ce jour comme le nombre d’associés des SCI/SAS, la revente de parts/actions peut s’avérer être un long chemin.

Revenus/fiscalité

Tout dépend du montage juridique : SCI ou SAS.

En SCI, qui a opté pour la transparence fiscale, les revenus touchés sont issus des loyers et sont donc qualifiés de revenus fonciers, imposés au barème de l’impôt sur le revenu. Lorsque la SCI vend l’actif qu’elle détient, la distribution prend la forme de plus ou moins value immobilière et est imposée comme telle, le prélèvement a lieu à la source, vous toucherez un revenu net.

Si vous cédez vos parts de SCI, celles ci sont aussi soumises au régime des plus-values immobilières.

En SAS vous toucherez des revenus financiers issus des loyers, soumis aux prélèvements sociaux (15,5%) et à un prélèvement forfaitaire obligatoire à titre d’acompte sur l’impôt sur le revenu (24%), qui sera ajusté en fonction de votre tranche marginale d’imposition sur votre déclaration. Lorsque la SAS vend un actif, elle réalise une plus-value sur laquelle elle va payer l’impôt sur les sociétés (33%), le résultat net distribué prend la forme de dividende qui est fiscalisé comme un revenu financier (15,5%+24%). C’est ce qu’on appelle la double peine.

Ce qu’il faut retenir

Le crowdfunding locatif c’est :

- Un investissement dans l’immobilier locatif long terme, plutôt orienté résidentiel ;

- Une source de revenu locatif (attention toutefois à l’évolution de la réglementation) ;

- Sans contrainte de gestion, déléguée à une agence immobilière ;

- Simple, tout se fait au travers du site internet de la plateforme ;

- La possibilité de faire une plus-value, si vous avez sélectionné le bon investissement.

Le crowdfunding locatif ce n’est pas :

- Un investissement court terme (c’est important !) ;

- Diversifié, c’est à vous de sélectionner plusieurs opérations pour diluer le risque locatif ;

- Un reporting agrégé : plusieurs investissements entrainent autant de reportings;

- Liquide, il n’y a pas de marché secondaire organisé pour vendre vos parts/actions de SCI/SAS ;

- Sans risque, ni le capital ni les revenus ne sont garantis.

Vous voulez investir dans l’immobilier locatif en constituant votre portefeuille et en sélectionnant les actifs et si vous souhaitez prendre un peu de risque sur les emplacements et les locataires, alors la solution du crowdfunding immobilier locatif peut vous convenir.

Investir dans l’immobilier locatif en optant pour le système de crowdfunding permet donc d’être un revenu passif. Une façon de se défaire de tous les travaux relatifs à la gestion du bien mais qui permet bel et bien de toucher une partie des revenus.

C’est exact Cathy, tout comme le propose également les SCPI bien que le modèle ne soit pas exactement le même.

Très bon article, bien résumé. Un tableau comparatif SCPI / crowdfunding serait le bienvenue.

Merci pour votre commentaire, il s’agit du premier article d’une série de trois visant à justement comparer avec les SCPI, à venir rapidement.